ネットなどでアコムの審査は甘いややばいと見たり、聞いたりしている人もいるかもしれませんが、実際は甘くもやばくもありません。

アコムのような消費者金融は年収に応じて金額(年収の1/3)までしか貸せない、さらに一定金額以上(アコムから50万、他社合計貸付100万以上)の貸付時には収入証明書が必要となります。それを守らなければ罰せられます。

それ以外にアコムの審査もあります。審査を甘くして貸倒の可能性が高い顧客に貸付けるとも考えられません。つまりアコムの審査は甘くもなければやばくもなく、法律とアコムの基準で審査をしているだけなのでいたって普通といえます。

アコムに申込を考えている人は100%審査に通りたいと思っている人ばかりです。そんな人のために審査落ちする理由を説明しながら審査に通りやすくする方法について徹底解説していきます。

| 契極度額 | 1万円~800万円 |

|---|---|

| 貸付利率 (実質年率) |

3.0%~18.0% |

| 返済方式 | 低率リボルビング方式 |

| 返済期間・返済回数 | 最終借入日から最長9年7ヵ月・1回~100回 |

| 担保・連帯保証人 | 不要 |

| 遅延損害利率 | 20.0% |

アコム審査の流れ!仮審査と本審査のポイントとは?

アコム審査の大まかの流れは下記の通りになります。

ネットを見るとアコムの仮審査、本審査と書かれているものがありますが、STEP1~2が仮審査、STEP2~3が本審査と言われています。ただアコム事体は仮審査・本審査という言葉は使っていないためわかりやすく説明すための使われている感じです。

STEP1で①お客様情報②自宅情報③勤務先情報④他社借入情報⑤希望金額⑥暗証番号を入力します。申込がればアコムは信用情報を照会など審査(仮審査)を行いSTEP2の結果連絡を行います。ここの審査(仮審査)に通ればお金が借りれる可能性は非常に高いです。

STEP3~4で必要書類(本人確認書類や収入証明書など)を提出して、電話にて申告勤務先で本当に働いているか確認が取できれば本審査に通過で融資を受けられます。

仮審査のポイントは①虚偽登録をしない②希望額少なめにする②信用情報で他社借入状況、返済状況がわかるということです。

本審査のポイントは①書類を偽造しない②アコムで50万円またはアコム込の借入総額が100万円を超えると収入証明書が必要となるということです。

- STEP1申込するアコムは下記の4つの方法で申し込みできます。申込方法

- インターネット

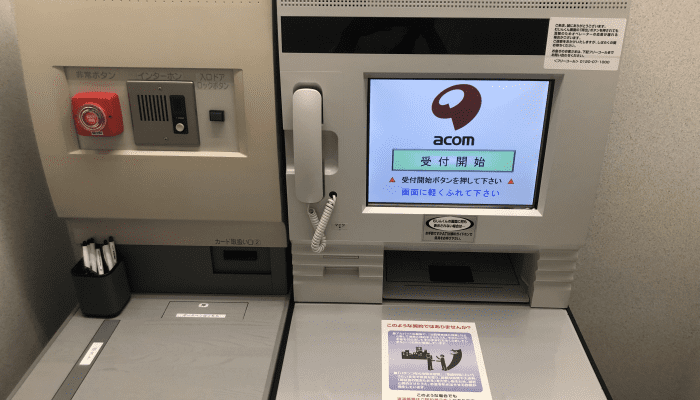

- 自動契約機

- 電話

- 郵送

- STEP2審査結果(メールまたは電話)審査結果基本的にメールできますがアコム側に確認したいことがあれば電話があります。

- STEP3必要書類の提出本人確認書類(運転免許証・マイナンバーカードなど)+収入証明書(アコムとの契約が50万円または他社を含めた借入額が100万円超の場合)が必要となります。提出方法

- アプリ

- webからアップロード

- 自動契約機へ持参

- FAX

- 専用封筒へ郵送

- STEP4勤務先の在籍確認アコムでは原則在籍確認なしで借りることができます。必要となる場合でも同意を得ずに行うことはありません。※原則、電話での確認はせずに書面やご申告内容での確認を実施

- STEP5借入する融資は振込かATMで受けられます。カードが送られて困る人は①webから申込→②本人確認書類をアプリで提出→③「【審査結果】契約手続きのお願い」メールより手続きを実施。その際、カード受取方法を「カード不要」と選択をすればカードレス、または自動契約機で受け取れます。借入方法

- 振込融資

- ATM融資

アコムで審査落ちする理由とは?

アコムの審査に落ちるには理由があります。アコム審査基準は公表されていませんが下記に当てはまる人は審査落ちの可能性が高いです。

もし審査落ちしたり、これから申込しようとしてる人は一度確認してみるといいでしょう。

- 既に年収1/3以上の借入がある

- 信用情報に問題がある

- 収入が安定していない

- 在籍確認が取れない

- 専業主婦・無職

既に年収1/3以上の借入がある

アコムのような消費者金融からは総量規制によって年収1/3までしか借りることができません。

パートやアルバイトで収入が少ない人や、既に借入がある人は申込金額に注意しないと審査に通ることができません。

具体的にいうと、年収300万円の人は100万円までしか借りれません。既に60万円借入があるなら40万円までとなります。

また総量規制が設けられたタイミングで消費者金融審査で収入証明書が必要となる金額が決められました。アコムから50万円以上または総額100万円以上の借入する時は収入証明書が必要となります。

信用情報に問題がある

アコムの審査では信用情報の調査が行われます。信用情報とは氏名、住所、電話番号、借入金額、返済状況などです。

アコムのような消費者金融おすすめや銀行カードローンは指定信用情報機関に登録をしなければいかず、その指定信用情報機関がアコムなどから報告を受けた信用情報を一括して管理しています。

そして融資の申込があると指定信用情報機関に照会をかけて借入状況などを調査するという流れになります。

照会して「年収の1/3以上の借入が無いか?」「返済は遅れていないか?」などをチェックされます。信用情報では直近(半年程度)の申込状況も登録されるため、まとめて申込をすると審査に通りにくくなります。

信用情報機関にはJICC(日本信用情報機構)、CIC、KSC(全国銀行個人信用情報センター)の3つがあり、アコムはJICC,CICに登録しています。

スマホの分割払いや、奨学金(個人情報に同意している人のみ)の返済などが遅れると登録されて審査に影響します。

ちなみに上記3つの信用情報機関は情報を共有しており、アコムはKSCの情報も確認することができます。

収入が安定していない

アコムの審査で大事になってくるのが収入です。そして返済し続けられる安定した収入が毎月あることが必要で、収入は金額より安定しているかが大事です。

収入が安定しているという点で公務員は審査で有利にですが、個人事業主やパート、アルバイトは不利です。

個人事業主は浮き沈みがあると判断されたり、パート、アルバイトはシフト次第では収入が少なくなることが考えらえます。

もちろん個人事業主やパート、アルバイトは借りれないということはありませんが、公務員や正社員より審査は慎重に行われることは間違いありません。

専業主婦・無職

専業主婦や無職のように収入無い人は申込をしても借りれません。

専業主婦の方はアコムから借りることはできませんが、貸金業法では例外貸付として配偶者の承諾があれば借りれます。

アコムでは行っていませんが、中小消費者金融を中心に専業主婦の方に貸付を行っているところもあります。

次の貸付けは、顧客の利益の保護に支障を生ずることがない貸付けとして、総量規制の「例外貸付け」に分類されます。総量規制にかかわらず借入れは可能ですが、借入額が借入残高に算入されますので、借入残高が総量規制の基準を超過した場合、その後、「除外貸付け」や「例外貸付け」を除いて借入れができなくなります。

引用:日本貸金業協会

アコムの審査に通りやすくなる方法は?

アコムの審査を通りやすくする方法を紹介します。絶対通る方法ではないではありませんが参考にしてみて下さい。

- 正確・正直に入力して申込する

- 申込金額を抑える

- 他社とまとめ申込しない

- 勤続年数1年以上

- 短期間に連続して申込しない

正確・正直に入力して申込する

申込する時は正確・正直に入力しましょう。特に収入などの勤務先に関する情報で虚偽申告はしないでおきましょう。

年収によって借りれる金額が決まっているからといって多く申告することは避けましょう。アコムは長年にわたり多くの人の審査を行ってきたノウハウがあるため職業や役職などで年収がわかるためバレてしまいます。

そして勤続年数は長い方が信用が高くなりますがこれも保険証の資格取得日でわかるためやめておきましょう。

説明したとおり信用情報を照会することで借入状況もわかります。少なく申告したり大体の金額を入力すうと自分の借入も把握できていないとマイナスになってしまいます。

アコムにはいろんな審査のノウハウがあります。虚偽申告してるかもと怪しまれるところが多ければ審査落ちに繋がるため、正直に性格に申込をしましょう。

申込金額を抑える

必要以上の金額ではなく必要最低減の金額で申し込みをしましょう。

アコムは総量規制以上(年収の1/3以上)の貸し付けはできません。自分の年収と借入金額を照らし合わせて、それ以上の金額にはならないようにしましょう。

アコムの審査によって希望額以上の金額(限度額)を提示されることがあるため、その時にどうするか考えて、とりあえず必要最低限の金額での申込をおすすめします。

他社とまとめ申込しない

お金が必要な時は審査に通りたいと思い、アコム以外の消費者金融とあわせて申し込みをしてしまうかもしれませんがそれはやめておきましょう。

手当たり次第に申し込みをするのではなく、多くても2~3社程度にしておくほうが審査に通りやすくなります。手当たり次第にすると申込ブラックと言われ審査に通りにくくなります。

アコムなどが信用情報を照会するとその照会したという情報も信用情報に反映されわかります。照会=申込となるため多いたお金に困っている、一気に借入が増えるなど印象が悪くなります。

勤続年数1年以上

アコムの審査では安定した収入が大事となるため、勤続年数が短いと安定していると判断されにくいです。

あくまでも目安ですが勤続年数1年以上あれば安定していると判断され審査に通りやすくなるでしょう。もちろん1年以内でも職種などによっては審査にとおることもあります。

ずっとフリーランスで収入を得ている人は収入を証明できる書類を提出することで審査に通りやすくなります。

短期間に連続して申込しない

アコムの審査に落ちてすぐにアコムに申込をしても審査に通ることはありません。

社内情報として申込日などは把握されているため短期間に連続しても審査に通りません。

落ちた原因と思われる事項を解消(例:借入額を減らす)してから申し込む必要ありますし、前回申込から少なくても3~6ヶ月は明けて申し込みましょう。

アコムの口コミ

むじんくんで申し込みをして約30分くらいに審査結果が出ました。むじんくんの操作説明も丁寧で分かりやすく簡単でした。免許証などの必要書類を事前に調べて用意しておけば融資までもあっという間でした。毎月の返済方法やアコムの会員サービスの説明、アプリから増額などもできるなどしっかり案内してもらえました。しかし、アコムが特別高いわかではなく消費者金融だから仕方ないですが金利がもう少し低いといいかなって感じました。今回は急いでいて即日融資を受けたかったので、その場でカードを受け取り、すぐにATMから借入ができて本当に助かりました。返済金額を多く返済していき早く完済えきるように頑張っています。

親切だった

40代女性 ★★★★★

最初はクレジットカードでキャッシング枠を付けようと思ったのですが、審査に時間がかかり融資まで時間がなかったので、気が進まなかったのですが消費者金融ならすぐ融資をうけられると考えました。アコムを選んだ理由は消費者金融のなかで一番イメージが良かったし、何よりも審査が最短で終わるとネットで調べたら出て来たので利用しようと思いました。手続きも簡単でATMを利用し借入できたので、人と対面することなく借りれました。審査結果もすぐに連絡があり、とても分かりやすい説明があったので、初めて消費者金融を利用した私でも安心できました。私は派遣社員で審査は不利になるのではないかと少し不安に思ってましたが、初めての借入で希望金額も10万と少額だったので意外とすんなり審査に通りました。職場への在籍確認も気にしていたのですが、とても事務的なものだったので、誰にも怪しまれずバレることもありませんでした。個人的にアコムは女性におすすめかなとおもいました。

30日間金利ゼロ

20代男性 ★★★★★

アコムでは審査がとても早く申し込みから契約まで30分ほどで終わったので、急にお金が必要になったのですが、用意できましたのでとてもとてもありがたかったです。金利に関しては少し高いと思っていましたが、すぐに完済予定だったので30日間金利0円は非常に助かりました。返済については給料が入った直後に完済することができましたので、余計な利息がかからずにも済みました。契約時にわからないことなどはアコムの電話オペレーターにしっかりと説明していただきましたので、安心して借り入れをすることができました。独自のサービスとしてはむじんくんなど自分の都合のいい時間に申込や借入を進めることができたので、時間や手間を取ることはほとんどありませんでした。

便利でした

20代女性 ★★★★★

恥ずかしい話なんですが多数の会社から借りいれがあったり、過去にクレジットカードの滞納もしたことがあったため、正直借りれないと思って申込をしました。 でも、ネットから申し込んだのですがすぐに審査結果の連絡、職場に在籍確認の連絡が来て本人確確認書類をアップロードしたら、当日に振込入金してもらえました。 一応金利は下がらないのかとお願いしましたが、限度額が100万円未満だったので、下がりませんと言われました。 ただ、対応はとても丁寧で、分からない事を聞くと細かく丁寧に教えてくれました。 ATMもあらゆる所にあり、コンビニで返済借入ができるためお金が必要な時にすぐに借入ができてとても便利でした。 公式スマホアプリでは借り入れ残高など分かりやすく見れるシステムだったので、返済の目処は立て安かったです。 返済後、解約の手続きをする時も、とても丁寧な対応をして頂けたので、良いイメージのまま解約できました。

アコム審査落ちした時におすすめ消費者金融

消費者金融は各社それぞれの審査基準をもっているため、アコムに落ちたら別の消費者金融に申込するといいかもしれません。

プロミス

プロミスは多くの人が利用しており、テレビCMでもよく見る大手消費者金融です。

人気の理由としては自動契約機の充実、即日融資も可能、原則24時間365日いつでも振込融資を受けられたり、コンビニATMや三井住友銀行ATM、ゆうちょATMも利用できます。

さらにweb完結、郵送物なし、無利息期間30日サービス、原則在籍確認の電話がなかったりします(審査の結果によっては電話による在籍確認が必要となる場合がございます)。

またアプリローンを利用すると、①来店不要・郵送物なし・web完結契約②カード不要!アプリで借入・返済可能③残高・返済日などの確認④毎月の返済、アプリログインでVポイントが貯まるの4つのメリットがあります。

消費者金融を選ぶなら今一番人気があり、サービスも充実しているプロミスはおすすめです。

| プロミス | ||

|

金利 | 年4.5%~17.8% |

|---|---|---|

| 限度額 | 最大500万円 | |

| 審査時間 | 最短3分* | |

| 収入証明書 | 原則50万円または借入の総額が100万円を超える場合は必要 (それ以下でも収入証明書が必要になる場合あり) |

|

※お申込み時間や審査によりご希望に添えない場合がございます。

レイク

とりあえず審査結果がすぐ知りたいの人にはレイクがおすすめです。審査結果はお申込み完了後、最短15秒という速さで表示され確認することができます。

さらにWebから申込を行い21時(日曜日は18時)までに契約手続き完了すると最短25分融資は可能になります(一部金融機関および、メンテナンス時間等を除きます)。すぐにお金が必要(即日融資)という人におすすめで使えるカードローンです。

そしてレイクは申込~契約手続きまでネット上で行え郵送物なしにできたりするなど、消費者金融同様の利便性の高さがあります。

| レイク | ||

|

金利 | 年4.5%~18.0% |

|---|---|---|

| 限度額 | 最大500万円 | |

| 審査時間 | 最短15秒* | |

| 収入証明書 | 原則50万円または借入の総額が100万円を超える場合は必要 (それ以下でも収入証明書が必要になる場合あり) |

|

※お申し込み完了後、最短15秒で審査結果を表示。

・新生フィナンシャルで初めて契約いただいた方が対象。60日間無利息はWeb申込みの方で契約額が1~200万円の方のみ

・無利息開始日は契約日の翌日から。借入れ日の翌日からではありません

・契約額が200万円超の方は30日間無利息のみ(30日間無利息は契約額1万円~500万円まで)

・無利息期間中も返済日があります。借入れ後の返済日を確認ください

・返済日はレイクの会員ページ、契約時の書類で確認ください

・無利息期間中に返済が滞った場合、無利息期間が終了となり返済日の翌日以降の遅延損害金及び利息負担となります

・無利息期間終了後は通常金利適用となります

・Web以外(自動契約機や電話)で申し込んだ場合は30日間無利息を選択できる

| 商号 | 新生フィナンシャル株式会社 |

| ご融資額 | 1万円~500万円 |

| ご利用対象 | 満20歳~70歳 安定した収入のある方(パート・アルバイトで収入のある方も可) |

| 貸付利率(実質年率) | 年4.5%~18.0% ※貸付利率はご契約額およびご利用残高によって異なります。 |

| 遅延損害金 | 年20.0% |

| ご返済方式 | 残高スライドリボルビング方式 元利定額リボルビング方式 |

| ご返済期間・回数 | 最長5年・最大60回 ※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。 |

| 必要書類 | 運転免許証等 収入証明(契約額に応じて新生フィナンシャルが必要とする場合) |

| 担保・保証人 | 不要 |

| 貸金業登録番号 | 関東財務局長(11) 第01024号 日本貸金業協会会員第000003号 |

SMBCモビット

SMBCモビットは申込~借入までインターネットで終わらせるサービスweb完結を初めて導入した利便性の高いカードローンです。※web完結に一定条件あり

SMBCモビットは三井住友銀行カードローンのローン契約機から申込、カード発行ができます。三井住友銀行のATMからも借入できローン契約機でカードを受け取りその場で融資を受けられます。

さらに審査時間は最短15分(※申込の曜日、時間帯によって翌日以降の取扱となる場合あり)となっており即日融資にも対応しています。申込が遅くなった場合はローン契約機でカード受け取ると確実の即日融資を受けられます。

ただSMBCモビットのデメリットとして他消費者金融カードローンにある無利息期間サービスがありません。短期間の利用なら別消費者金融へ申込するのがいかもしれません。

| SMBCモビット | ||

|

金利 | 年3.0%~18.0% |

|---|---|---|

| 限度額 | 最大800万円 | |

| 審査時間 | 最短15分 ※申込の曜日、時間帯によって翌日以降の取扱となる場合あり |

|

| 収入証明書 | 原則50万円または借入の総額が100万円を超える場合は必要 (それ以下でも収入証明書が必要になる場合あり) |

|

アイフル

アイフルは最短25分で融資を受けることができ急いでる人にはおすすめです。さらにスマホアプリから申込すると郵送物なしで借入できるカードローンです。

アイフルは消費者金融の中でも人気があり、価格.comカードローンカテゴリー人気ランキング2021年下半期総合1位です。

アイフルは審査にあたって自宅や勤務先へ在籍確認や居住確認を原則行っていません。ただし審査状況によっては必要となることはあります。

そして最大30日間利息金利0円サービスや審査結果を早く知りたい人はwebから申し込みしてメールが届いた後にフリーダイヤル0120-337-137へ連絡すると優先的に審査をしてくれます。

アイフルはカードローンだけではなく、ファーストプレミアムローン(金利3.0%~9.5%)、SuLaLi(女性専用)、おまとめローン、事業者ローンなどの商品を取り扱っています。

| アイフル | ||

|

金利 | 年3.0%~18.0% |

|---|---|---|

| 限度額 | 最大800万円 | |

| 審査時間 | 最短30分 | |

| 収入証明書 | 原則50万円または借入の総額が100万円を超える場合は必要 (それ以下でも収入証明書が必要になる場合あり) |

|

助かりました。

30代男性 ★★★★★